Utlåningsränta, eller låneränta, är räntan en låntagare betalar för att låna pengar av en långivare. Utlåningsränta är alltså kostnaden för att låna pengar.

Utlåningsränta är den ränta som en bank eller finansiell institution tar ut för att låna ut pengar till sina kunder. Det är en kostnad som låntagaren betalar för att använda bankens pengar under en specifik period. Utlåningsräntan appliceras på olika typer av lån, inklusive bolån, privatlån, kreditkortsskulder och andra former av krediter.

Utlåningsräntan utgör en del av bankens intäkter och varierar beroende på flera faktorer som Riksbankens styrränta, bankens upplåningskostnader, lånets storlek, löptid, låntagarens kreditvärdighet och den rådande ekonomiska situationen. Utlåningsräntan är vanligtvis högre än inlåningsräntan (sparräntan) eftersom den inkluderar bankens kostnader för att skaffa kapitalet samt en riskpremie för att täcka potentiella kreditförluster.

Utlåningsräntan påverkas av flera faktorer

I regel är det upp till varje långivare att själv bestämma utlåningsräntan. När en långivare ska bestämma utlåningsräntan är det flera faktorer som spelar in:

Ska du sälja din bostad? Gör som tiotusentals bostadssäljare har gjort – hitta och jämför mäklare gratis på MäklarOfferter.

Riksbankens styrränta

Riksbankens styrränta är en av de faktorer som påverkar bankernas utlåningsräntor mest. Styrräntan är den ränta som Riksbanken tar för att låna ut pengar till landets andra banker, vilket innebär att den påverkar räntesatsen på utlåningsräntorna som bankerna i sin tur tar ut från sina kunder. I allmänhet leder en höjning av styrräntan till högre utlåningsräntor och en sänkning av styrräntan leder normalt till lägre utlåningsräntor.

Marknadens räntenivåer

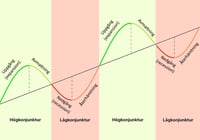

När marknadsräntorna stiger, vilket ofta sker under perioder av ekonomisk tillväxt eller hög inflation, tenderar bankerna att höja sina utlåningsräntor för att balansera högre kapitalkostnader och för att kompensera för inflationen. Omvänt, när marknadsräntorna sjunker, vilket vanligtvis händer under ekonomisk nedgång eller när inflationen är låg, tenderar bankerna att sänka sina utlåningsräntor.

Bankens finansieringskostnader

Kostnaden för banken att skaffa kapital, antingen genom insättningar eller andra medel, påverkar direkt utlåningsräntan. När en banks kostnad för att skaffa kapital ökar, exempelvis genom högre räntor på insättningar eller dyrare lån från andra finansiella institutioner, höjer banken sina utlåningsräntor för att upprätthålla sin lönsamhet. Dessa justeringar görs för att säkerställa att banken täcker sina kostnader och bibehåller en önskvärd marginal.

Låntagarens kreditvärdighet

Låntagarens kreditvärdighet är en viktig faktor i fastställandet av utlåningsräntan. Bankerna bedömer låntagarens kreditvärdighet och återbetalningsförmåga för att uppskatta risken för utebliven återbetalning. Låntagare med hög kreditrisk, ofta på grund av tidigare skulder eller instabil inkomst, erbjuds vanligtvis högre utlåningsräntor, eftersom banken tar en högre risk med dessa lån. En låntagare med stark kreditvärdighet kan däremot erbjudas lägre utlåningsräntor. Detta är en del i bankernas riskhantering samt en viktig faktor för att säkerställa lönsamhet i utlåningsverksamheten.

Lånevillkoren

Lånevillkor som lånets storlek, löptid och eventuell säkerhet påverkar också utlåningsräntan. Till exempel kan ett större lån eller lån med längre löptider ha högre räntor på grund av ökad risk och kapitalexponering för banken. Ett lån med säkerhet innebär att låntagaren behöver lämna någon form av pant som långivaren kan överta om lånet inte betalas tillbaka enligt avtal. Lån med säkerhet, som bolån och billån, ofta erbjuder lägre utlåningsräntor eftersom säkerheten minskar bankens risk. Lån utan säkerhet, såsom blancolån och privatlån, har däremot vanligtvis högre utlåningsräntor jämfört med lån med säkerhet.

Konkurrens mellan bankerna

Konkurrensen mellan olika banker och finansinstitut påverkar också utlåningsräntorna. En hög konkurrens mellan bankerna kan leda till lägre utlåningsräntor, eftersom varje bank strävar efter att locka kunder genom mer attraktiva lånevillkor. Om konkurrensen mellan bankerna är låg, har bankerna större möjlighet att sätta högre utlåningsräntor, eftersom låntagarnas alternativ är färre.

Regelverk och lagstiftning

Lagar och regler som styr banksektorn påverkar också utlåningsräntorna. Strängare regleringar, särskilt de som berör bankernas kapitalkrav och konsumentbeskydd, kan leda till högre utlåningsräntor eftersom bankerna behöver kompensera för ökade driftskostnader och efterlevnadsåtgärder. Å andra sidan kan lagstiftning som främjar konkurrens och transparens på bankmarknaden bidra till att hålla utlåningsräntorna låga.

Nominell och effektiv utlåningsränta

Utlåningsräntan kan presenteras som antingen nominell eller effektiv ränta. Nominell ränta anger enbart räntekostnaden för ett lån under ett år, utan att ta hänsyn till eventuella extra avgifter. Det är denna räntesats som ofta visas som listränta på långivarnas webbplatser och den fokuserar alltså enbart på själva räntan.

Effektiv ränta ger däremot en mer omfattande bild av lånekostnaden. Den inkluderar den nominella räntan plus alla tillkommande avgifter och kostnader som är förknippade med lånet, såsom aviavgifter och uppläggningsavgift. Denna ränta ger en mer fullständig bild av den totala årliga kostnaden för att låna pengar. Genom att jämföra den effektiva räntan för olika lån kan låntagare få en tydligare uppfattning om den totala kostnaden för lånet.

Fast och rörlig utlåningsränta

Utlåningsräntan kan vara antingen fast eller rörlig. En fast, eller bunden, utlåningsränta innebär att låntagaren under hela låneperioden betalar en konstant ränta. Denna räntesats förblir oförändrad under den avtalade räntebindningsperioden, som vanligtvis varierar mellan ett och fem år. Detta ger låntagaren en förutsägbar kostnad för lånet under denna period.

Med en rörlig ränta anpassas däremot räntesatsen regelbundet i takt med att marknadsräntorna förändras, ofta baserade på Riksbankens justeringar av styrräntan. Det innebär att lånekostnaden kan variera över tid. För bolån innebär rörlig ränta tre månaders bindningstid, trots detta brukar tremånadersräntan för bolån ofta kallas för rörlig ränta i dagligt tal.

Skillnaden mellan utlåningsränta och inlåningsränta

Utlåningsränta, även kallad låneränta, är den ränta som en låntagare betalar för att låna pengar från en bank eller annat finansiellt institut. Högre utlåningsränta innebär en högre kostnad för låntagaren. Inlåningsränta, även känd som sparränta, är den ränta som bankerna betalar till personer eller företag som sätter in pengar på sparkonton.

Skillnaden mellan utlåningsräntan och inlåningsräntan kallas räntespread och är en kritisk aspekt av bankernas affärsmodell. Räntespreaden reflekterar den marginal som banker tjänar på skillnaden mellan vad de betalar för insättningar och vad de tar ut för lån. Räntespreaden är en huvudsaklig bidragande komponent till bankernas intäkter och deras fortsatta tillväxt.